Что значит предоставление транша в альфа банке

Что такое предоставление транша по кредитной карте в Альфа Банке?

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург.

Потребительский кредит — это когда клиент получает всю ссудную сумму целиком и сразу. Предоставление транша — это когда заемщик получает часть от всей возможный кредитной суммы: например, его кредитный лимит составляет 500 тыс. рублей, транш в таком случае может составить, скажем, 20 или 50 тысяч рублей. Так может продолжаться до тех пор, пока не будет исчерпан весь лимит. Благодаря такой системе, клиент может много раз брать небольшие займы, миновав при этом утомительные бюрократические процедуры. Минус, конечно, тоже имеется — если заемщик плохо контролирует свои финансы, он может потратить слишком много заемных средств, что в итоге обернется долговой ямой.

Что значит «предоставление транша» в Альфа Банке и зачем это нужно?

Как правило, с этим термином клиенты банка сталкиваются при просмотре финансового отчета, а также выписки по счету, справки об остатке задолженности и в других документах. Там так и написано: «предоставление транша». Хотя, казалось бы, клиент вовсе не брал никакие транши — только, может быть, кредит или кредитку.

Так что же это такое? Траншем называют частичное получение заемных средств. Таким образом, из самого термина становится ясно, что траншей может быть много, вплоть до неограниченных чисел. При этом все займы производятся в рамках одной кредитной линии, поэтому пользователю нет нужды каждый раз обращаться в банк для подачи заявки, документов, ожидания рассмотрения и т.д. Благодаря этому многократная выдача ссуды значительно облегчается.

Если сравнивать транш с обычным потребительским кредитом, ключевое отличие заключается в следующем: по кредиту заявитель получает всю возможную ссудную сумму сразу, без дополнительных выплат, в случае же с траншами клиент получает лишь часть возможной ссудной суммы. Например, кредитная линия открыта на 500 тыс. рублей. Если клиент получает транш в размере 150 тыс. рублей, ему в будущем будут доступны еще 350 тыс. рублей для получения.

Как можно понять из определения термина, транши практикуются в основном с клиентами, получающими заемные деньги по кредитной карте.

Менеджеры Альфа Банка различают два вида транша:

- Возобновляемый (его еще называют револьверным). В рамках такого типа кредитования пользователю устанавливается месячный и/или годовой кредитный лимит, превышение которого не допускается. Пока лимит не исчерпан, клиент может брать неограниченное число траншей. Например, если заемщику был установлен лимит в размере 1 млн. рублей, он может в разное время взять 100 траншей по 10 000 рублей каждый. Если сумма долга составит 1 млн. рублей, после чего клиент погасит задолженность на сумму 10 тыс. рублей — ему снова станет доступна ссудная сумма в размере 10 тыс. рублей. Такую схему практикуют чаще всего при работе с кредитными картами;

- Невозобновляемый. В данном случае общая сумма выданных средств зафиксирована. Если клиенту был выдан кредитный лимит в размере 100 тыс. рублей — значит, он не получит от банка больше этой суммы, сколько бы траншей он ни получал и сколько бы денег не выплачивал в счет задолженности. Например, клиент взял ссуду на 50 тыс. рублей, остаток лимита — 50 тыс. рублей. Допустим, клиент вернул эти 50 тыс. рублей. Если бы транш был бы револьверным, заемщику бы снова стали доступны 100 тысяч рублей в качестве ссуды. По невозобновляемому траншу же он сможет снова взять в долг не больше 50 тыс. рублей. Так будет продолжаться до тех пор, пока кредитный лимит не будет исчерпан полностью.

Хорошо, мы теперь разобрались, что это — «предоставление транша» от Альфа Банка. Но зачем такая система была введена? Транши нужны для длительного кредитования без лишней бумажной волокиты. При заключении обычного кредитного договора клиенту разрешают взять займ единожды, и если он захочет взять кредит снова, ему придется проходить всю процедуру рассмотрения документов заново.

В свою очередь система траншей позволяет с большим удобством кредитовать несколько раз без потери контроля за ссудными деньгами, ведь заемщик не сможет выйти за пределы кредитного лимита. Таким образом, выигрывает и банк, и пользователь.

Преимущества и недостатки

Преимущества системы траншей очевидны:

- Во-первых, заемщик получает возможность многократно обращаться к ссудным деньгам, не предоставляя каждый раз заново весь пакет документов, включая справки о доходах. Подтверждение платежеспособности происходит только в самом начале, при утверждении кредитного лимита — далее заемщик может брать займы тогда, когда посчитает нужным;

- Во-вторых, клиенту самому значительно легче обращаться с кредитом, если его выдают не единоразово. В таком случае нет необходимости брать сразу большую сумму, как это часто происходит при потребительском кредитовании — можно спокойно занимать средства тогда, когда это действительно нужно в сложившихся жизненных обстоятельствах.

Недостаток системы сразу не заметен, однако он виден, если присмотреться к поведению заемщиков. Часто наличие свободной кредитной линии на бессознательном уровне подталкивает клиентов к большим тратам, чем им на самом деле нужно.

Удержаться от соблазна взять в кредит еще немного — сложно, особенно если человек плохо контролирует свои траты. Поэтому брать кредитку или займ на условиях траншевой системы нужно обдуманно, чтобы случайно не создать самому себе долговую яму.

Условия предоставления транша

Во избежание чрезмерно высоких рисков, Альфа Банк ввел жесткую систему контроля за новыми клиентами. В связи с этим получить кредитную линию можно только после соблюдения всех условий и требований от банка:

- Заявитель должен быть не младше 21-го года и не старше 65-ти лет на момент обращения в банк;

- Клиент в обязательном порядке должен предоставить справки о доходах по форме 2-НДФЛ, а также копию трудовой книжки с общим трудовым стажем не менее года за последние пять лет. В исключительных случаях, если у заявителя основной среднемесячный доход — неофициальный, допускается подтверждение платежеспособности справкой по форме банка;

- При недостаточно высоком доходе банк может потребовать привлечение поручителей и/или созаемщиков;

- Срок траншевого кредитования не может превышать 60 месяцев, а его значение в любом случае должно быть кратно числу «3» (в месяцах);

- Если заявитель получает кредитную линию на основании внесении залога, понадобятся документы об обладании собственностью — квартирой, транспортным средством и другим ликвидным имуществом;

- Ограничение на кредитную линию устанавливается индивидуально в соответствии с доходом заемщика или оборотом его бизнеса. Формально ограничения отсутствуют при предоставлении всех требуемых документов;

- Открыть линию можно в четырех валютах: рубль, евро, доллар и швейцарский франк.

Как открыть кредитную линию с предоставлением транша

Для получения кредитной линии нужно сначала подать первичную анкету-заявку. Сделать это можно как лично в отделении Альфа Банка, так и через их официальный сайт по ссылке https://alfabank.ru. Учтите, что вам все равно в обязательном порядке придется лично посещать отделение банка, т.к. без детального рассмотрения пакета документов одобрение заявки невозможно.

В анкете-заявке нужно указать следующие данные:

- Ваш среднемесячный доход, официальный или неофициальный. Если вы получаете пассивный доход, например, по дивидендным акциям или от сдачи недвижимости в аренду, тоже укажите это в анкете;

- Цели, которые вы преследуете при открытии кредитной линии. Если вы берете кредитку «для себя», можете написать: «В потребительских целях»;

- Желаемый вами размер месячного кредитного лимита. Если графа о минимальном размере транша присутствует, то укажите, насколько большими по отношению к лимиту вы желаете видеть транши.

К анкете-заявке необходимо приложить пакет бумаг, подтверждающих вашу личность и ваш уровень платежеспособности. Обязательно понадобятся: внутренний паспорт РФ, справки о доходах, военный билет для молодых мужчин, документы о владении собственностью, если вы собираетесь размещать свое имущество в качестве залога банку.

Кроме того, Альфа Банк может попросить предоставить «второй документ», подтверждающий вашу личность — может подойти загранпаспорт, водительские права или что-то подобное этому.

Далее бумаги направляются в службу безопасности банка и бюро кредитной истории. В совокупности на рассмотрение документов от момента обращения до получения первого транша проходит около недели.

Вывод

Транш, как термин, означает получение части от общей суммы. В сфере кредитования это значит, что вместо всей заемной суммы клиенту выдается только часть. Благодаря этому можно множество раз получать небольшие кредиты, не оформляя при этом сотни бумаг каждый раз заново.

Ключевым условием предоставления транша является лишь платежеспособность клиента и строгое соблюдение месячного кредитного лимита. В связи с этим оформить кредитку или кредитную линию — очень удобное решение, если заявитель умеет сдерживать себя от спонтанных иррациональных трат.

Предоставление транша в Альфа Банке

Это позволит решить проблему с нехваткой денег быстрым и удобным способом. Такая подстраховка является идеальным вариантом. Клиент получает часть денег из утвержденного кредитного лимита, при этом проценты начисляются только на фактически использованную сумму.

Содержание [Скрыть]

Что такое предоставление транша по кредитной карте

Транш – это кредит, который можно получить частями на определенный срок. Эта форма кредитования удобна для юрлиц.

Банк открывает клиенту кредитную линию с определенным лимитом средств, но получить можно только ее часть. Единовременно снять всю сумму нельзя. Это позволяет банку снизить свои кредитные риски.

Получить банковский транш может и физическое лицо в виде возобновляемой овердрафтной суммы. Когда будет погашен весь кредитный лимит, можно снова воспользоваться определенной суммой транша.

В случае несогласованной заемной суммы возникает технический овердрафт – если во время расчетов банковской картой образовался перерасход средств.

Транш по кредиту

Держателям кредитных карт Альфа Банк предлагает получить транш с кредитным лимитом. Такой способ кредитования позволяет совершать операции, которые по стоимости превышают размер собственных средств. Такой тип заимствования позволяет пользоваться кредитом повторно после погашения полученного займа.

При возобновляемой кредитной линии получив определенную сумму в виде транша в кредит, заемщик должен ее погасить. Только после этого он сможет опять воспользоваться данным видом кредитования.

В Альфа Банке транш бывает разрешенным (в пределах лимита кредитных средств) и неразрешенным (техническим) – если снимается сумма, превышающая лимиты.

Как получить транш?

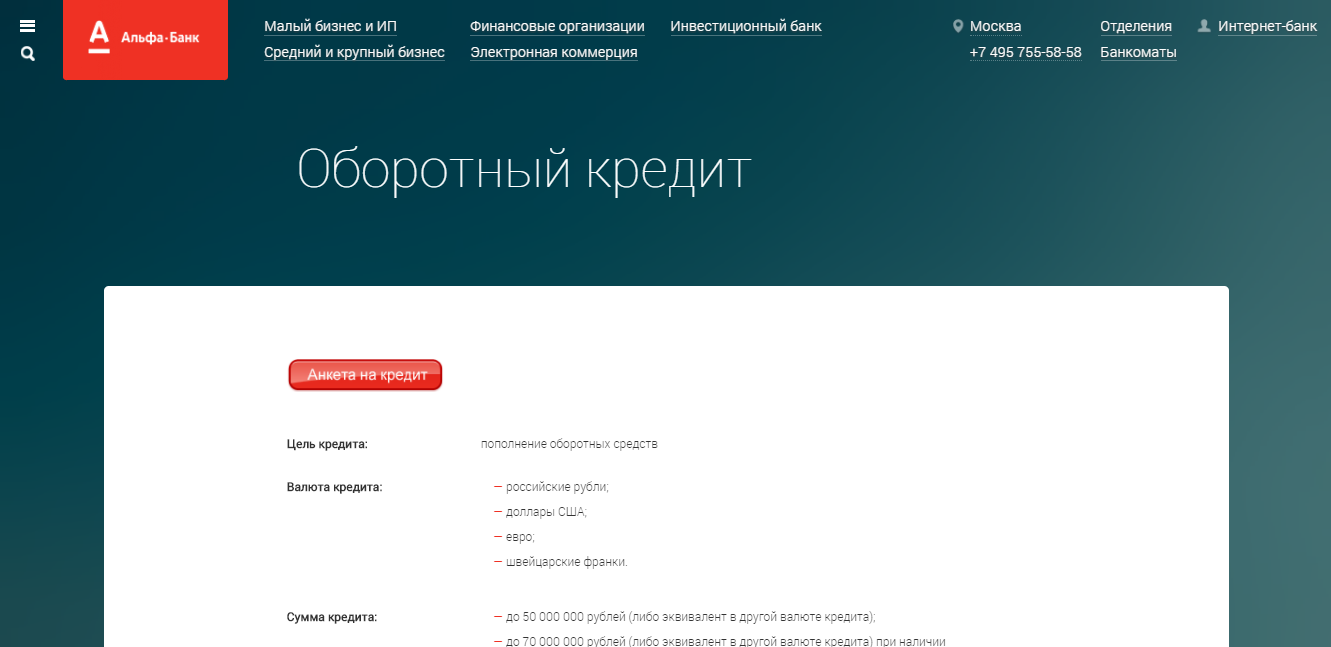

Получить транш в Альфа Банке могут как физические, так и юридические лица. Компании могут воспользоваться «Оборотным кредитом», чтобы пополнить свои средства. Заключать договор кредитования при этом не нужно.

Клиенты физические лица могут получить разрешенный овердрафт в размере 1-2 зарплат на карту. Предоставить транш могут на дебетовые и кредитные карты Альфа Банка.

Оформить займ можно только единожды при обращении клиента лично в отделение банка с подачей заявки на активацию данной услуги. После изучения платежеспособности клиента ему будет установлен определенный кредитный лимит.

Получить транш физлицу можно в случае:

- оформления карты с подключенным овердрафтом;

- во время проведения операций с валютой, если во время конвертирования не достаточно своих средств;

- при несвоевременном списании долга по кредиту, если образовался минусовый кредитный остаток;

- во время снятия наличности в банкоматах других банков с комиссией;

- снятия денег за обслуживание дебетовой или кредитной карт – при недостающем количестве средств банк предоставляет транш, чтобы заплатить за услугу;

- если совершаются покупки без авторизации на сумму, превышающую размер собственных средств по карте.

Условия предоставления транша в Альфа Банке

Если образовался технический овердрафт, по нему начисляются проценты такие же, как и по разрешенному. Начисление комиссии осуществляется с первого дня перерасходования средств. Они списываются в пользу банка автоматически при появлении на счету достаточной для этого суммы.

Транш для ЮЛ по программе «Оборотного кредита» предоставляется в рублях, евро, долларах, швейцарских франках.

Чтобы не допускать непредвиденных расходов, нужно придерживаться следующих условий:

- проходить авторизацию в системе во время покупок;

- следить за остатком денег на карте;

- не оплачивать покупки валютой с дальнейшей ее конвертацией.

Преимущества и недостатки транша

Преимуществом такого вида кредитования является отсутствие необходимости каждый раз обращаться в банк за его предоставлением. Достаточно один раз оформить данную услугу и пользоваться ею при необходимости.

При пользовании возобновляемым займом можно позаимствовать новую сумму после погашения предыдущей. Проценты начисляются исключительно на сумму, которая была использована. Это позволяет экономить средства и легко управлять ими.

При предоставлении технического транша образуется перерасход кредитных средств, который клиент не предусматривал. Поэтому нужно тщательно следить, чтобы не «уходить в минус».

Что такое “Транш” по кредитной карте в Альфа Банке?

Банковские учреждения представляют собой сложную структурную систему по предоставлению финансовых услуг населению. Большинство граждан при получении выписки по счету в банковском отделении сталкиваются с термином «транш», смысл которого непонятен. При ознакомлении с данным бланком возникает резонный вопрос, какие преимущества в предоставлении транша по кредитной карте Альфа Банка и что это такое.

Транш по кредиту через Альфа Банк: что это

Данная терминология означает сумму кредитования, выдаваемую частями. Заемщик берет одобренную банком первую долю, после её погашения финансовая организация выдает следующую большую величину кредита.

Данная услуга снискала огромную популярность среди юридических лиц. Возврат хотя бы половины долга автоматически позволяет рассчитывать на продолжение сотрудничества. Помимо поддержки предпринимателей, банки охотно предоставляют транш физическим лицам.

Термин можно назвать техническим овердрафтом, который выдается владельцам кредитных карточек. Данный займ имеет два вида:

- револьверный (возобновляемый) — кредитный лимит восстанавливается после покрытия части долга;

- невозобновляемый — остатки займа доступны для использования независимо от величины погашенных раннее взятых частей.

Когда выдается транш?

Рядовым гражданам транш одобряется банком при ряде условий:

- оформление карты с овердрафтом;

- проведение валютных операций, когда недостает личных средств при конвертации;

- списание денег за обслуживание карты;

- оплате покупок без авторизации в системе;

- обналичивание денежных средств через банкоматы сторонних финансовых организаций;

- снятие сформированной задолженности с созданием отрицательного баланса на карте.

Условия выдачи

- достижение отрицательного баланса на карте из-за конвертирования валюты;

- вычет полной суммы при отсутствии пяти — десяти процентов запаса средств;

- невыполнение авторизации в системе;

- снятие денег через банкоматы других коммерческих учреждений, когда списывается высокий комиссионный сбор;

- отсутствие оплаты банковских услуг.

Для физлиц сумма кредита ограничена 50 000 рублями либо эквивалентной валютной величине, 70 000 — при наличии положительной кредитной истории. Овердрафт доступен для кредитных и дебетовых карт. Для оформления услуги понадобится предоставить залог:

- недвижимость или личный автомобиль — физлицам;

- продукция, находящаяся в обороте копании — юридическим лицам;

- рабочее оборудование организациям.

Владельцам собственного дела потребуется дополнительное поручительство. Финансирование поступает на открытый в Альфа Банке счет.

Кому предоставляется?

Кредитование оформляется физическим и юридическим лицам. Обязательное условие — быть клиентом Альфа Банка, владеть пластиковой карточкой данного учреждения. Владельцы бизнеса претендуют на получение минимум 500 000 рублей. Физические лица получают одобрение исходя из среднего месячного оклада. Лимит по кредитке устанавливается индивидуально исходя из финансовой состоятельности каждого гражданина.

Требования

- российское гражданство, возраст от 22 до 65 лет;

- для предпринимателей срок владения бизнесом должен составлять больше одного года;

- компании должны предоставить поручителей в виде физлиц с долей уставного капитала больше пятидесяти процентов.

Выдача и оплата

Для оформления услуги клиенту требуется лично посетить отделение банка или заполнить заявку на официальной странице финансовой организации. Длительность рассмотрения обращения занимает от суток до недели, зависит от суммы запрашиваемых денежных средств.

Предварительный вердикт банка направляется по форме электронного письма либо лично. Коммерческое учреждение вправе поменять решение до подписания соглашения. Процесс выдачи производится после предоставления необходимого перечня документации, подписания договорного акта.

Погашать задолженность следует своевременно, согласно дате, установленной в договоре:

- у юрлиц вычет денег производится с расчетного счета автоматически;

- физические лица погашают через терминалы, банкоматы кредитной организации либо списание происходит автоматом через зарплатную карту.

Преимущества

- возможность возобновлять одобренный овердрафт при возникновении положительного счета;

- одобрение кредита при первоначальном рассмотрении документов избавляет от повторного визита в отделение банка, достаточно использовать карту;

- проценты начисляются только на израсходованную часть займа.

«Транш» в выписке Альфа Банка: что значит

Выписка, выданная коммерческим учреждением, может содержать строку «Транш». Данная надпись на бланке отражает потраченную сумму по кредитной линии. Если убрать указанную строку, то выписка отразит лишь операции по расходу и приходу.

Заключение

Предоставляемая банком услуга актуальна для владельцев кредитных и дебетовых карт. Транш позволяет получить дополнительные средства при израсходовании кредитного лимита. Сервис подключается при незапланированной комиссии, снимаемой за конвертацию валюты, обналичивание денег в банкоматах, отсутствии авторизованного входа в систему при оплате товаров картой. Банковские проценты начисляются только на потраченные деньги.

Что такое предоставление транша в Альфа-Банке по кредитной карте

Многие клиенты, просматривая выписку по счету, сталкиваются с таким понятием, как транш. Предоставление транша дог Альфа-Банк — это возобновляемая кредитная линия. В таком случае доступ к новому займу возможен сразу же после погашения основной суммы кредита. Пользоваться таким видом овердрафта можно в течение прописанного договором срока неограниченное количество раз.

Условия предоставления

Чтобы лучше понимать, что значит предоставление транша и зачем это нужно, следует разобраться в этом финансовом термине. «Транш» в переводе с французского — «кусок» или «часть». В этом случае банк выдает сумму кредита не сразу, а частями. Использование этой системы снижает финансовые риски займодателя.

Чтобы избежать сотрудничества с недобросовестными клиентами, Альфа-Банк ввел жесткие ограничения и выставил ряд условий для предоставления транша. Выдача займа возможна только в том случае, если все требования банка будут соблюдены:

- Возраст заявителя — 21-65 лет на момент заполнения кредитной заявки. Для юридических лиц одним из требований является срок работы компании на рынке от 1 года.

- Обязательно предоставление справок о заработке (2-НДФЛ), копии трудовой — общий стаж за последние 5 лет должен быть не менее года. Клиенты, имеющие неофициальный доход, обязательно предоставляют выписку с банковского счета для подтверждения своей платежеспособности.

- Если дохода заемщика недостаточно, банк может потребовать привлечение поручителей.

- Срок кредитования — максимум 60 месяцев.

- Если для получения кредита необходим залог, клиенту Альфа-Банка необходимо предоставить данные о владении недвижимостью, транспортным средством, иным ликвидным имуществом.

В зависимости от уровня дохода, оборотов бизнеса, наличия залогового имущества банк устанавливает размер транша. При этом счет можно отрыть не только в российских рублях, но и в евро, американской валюте и швейцарских франках.

Преимущества и недостатки

Преимущество использования такого типа страхования в Альфа-Банке в том, что клиенту достаточно обратиться в финансовое учреждение 1 раз с заявлением, документами. Когда будет погашен лимит, можно снова воспользоваться займом. Т.е. банк оценивает кредитоспособность своего клиента только при первичном обращении.

Например, Альфа-Банка выдал заем в размере 700 тыс. руб., из них клиент потратил 350 тыс. руб. Чтобы получить новый транш, вначале требуется погасить уже потраченную часть кредита.

Второе преимущество — проценты.

Начисление происходит не на всю сумму займа, а только на использованные средства.

Это позволяет заемщику существенно экономить.

Из минусов можно отметить более высокую процентную ставку, чем при традиционном кредите — в среднем, она выше на 2-3%. Если для частных лиц, которые берут небольшую сумму, подобная разница почти не видна, то для юридических лиц, берущих многомиллионные займы, подобная разница существенна.

Кроме того, если по невнимательности произойдет перерасход средств по кредитке, это приведет к возникновению технического овердрафта. Подобные ситуации приводят к излишним кредитным обязательствам со стороны клиентов.

Как открыть кредитную линию с предоставлением транша

Чтобы получить транш, сначала подают первичную заявку. Это можно сделать лично в отделении или зайти на сайт и оформить анкету онлайн. Однако в последующем все равно придется посещать офис — специалисты должны детально ознакомиться с документами для вынесения решения по предоставлению транша в Альфа-Банке.

Чтобы заявку приняли на рассмотрение, в ней указывают:

- Размер среднемесячного заработка, в т.ч. неофициального. Также нужно указать другой доход (если он есть), например, от сдачи квартиры в аренду, получения дивидендов по акциям. Это влияет на сумму кредитного лимита.

- Цель получения транша, например, покупка авто или потребительские нужды.

- Желаемый размер кредита.

Также необходимо предоставить на проверку документы для идентификации личности и подтверждения дохода. К заявке нужно приложить:

- паспорт;

- справку о доходах;

- документы на собственность, если для получения транша нужен залог.

Кроме того, банк может потребовать и другие документы на их усмотрение: загранпаспорт, ВУ.

Срок рассмотрения составляет 2-7 дней.

Как происходит погашение кредита

Чтобы избежать начисления пени, важно погашать долг по кредитной карте своевременно. Данный пункт зависит от того, на какой срок был предоставлен кредит:

- 3 месяца. Необходимо перечислить равные суммы на счет в последние 2 месяца.

- Полгода. Для погашения займа клиент должен переводить деньги равными частями в счет транша в течение последних 4 месяцев.

- 9 месяцев. Погашение кредита проводится аналогичным образом, но начинать платить за кредит нужно за 5 месяцев до конца действия кредитного договора.

- 1 год. В этом случае клиент Альфа-Банка должен начать погашать кредит через полгода после оформления займа.

Кроме того, можно погасить транш досрочно — за это в финансовой организации комиссию не взимают.

Предоставления транша по карте Альфа-Банка

Иногда клиенты встречают такую строку в выписках о совершении операций Альфа-Банка — предоставление транша. Естественно, возникает вопрос, что это такое? На самом деле под такой формулировкой скрывается предоставление клиенту технического овердрафта, т.е. перерасхода средств.

Предоставление транша в Альфа-Банке

Существуют два вида банковского овердрафта:

- Разрешенный — значит предоставляемый фактически на условиях кредита перерасход, его параметры прописываются в отдельном договоре;

- Технический — значит не планируемый. Возникает по различным причинам, не зависящим от пользователя и банка.

Когда подключается разрешенный овердрафт, Альфа-Банк разрешает клиенту использовать больше средств, чем у него находится на счете, обычно размер овердрафта составляет 1-2 зарплаты держателя карты. Ставка эквивалентна средней ставке по кредиту, причем начисление процентов производится с первого же дня перерасхода.

Обратите внимание, овердрафт может предоставляться и на дебетовую, и на кредитную карту Альфа-Банка.

В случае технического овердрафта (напоминаем, что это – предоставление транша Альфа-Банк) банк выделяет дополнительные средства клиенту без заключения договора для покрытия нулевого баланса. Фактически – это деньги банка, которыми он закрывает кассовый разрыв держателя карты.

По техническому овердрафту предусмотрены такие же проценты, как по разрешенному, банк начисляет их с первого дня возникновения перерасхода. Средства списываются сразу, как только на счете появляется достаточно количество денег, а значит, изъятие средств в пользу банка производится автоматически.

Причины возникновения овердрафта

Технический овердрафт обычно возникает по одной ключевой причине – из-за использования в расчетах валюты. Дело в том, что при оплате в валюте с рублевой карты (или, наоборот, при оплате рублевой покупки валютной картой) списание средств происходит не сразу. При оплате платежная система блокирует на карте определенную сумму, например, 1000 долларов, и ждет подтверждения от банка. Деньги будут отправлены только тогда, когда Альфа-Банк подтвердит транзакцию. Между датой заморозки средств и датой их отправки может пройти несколько суток. И если курс за это время изменился, то фактическое списание может быть дешевле или дороже покупки.

Например, вы купили туристическую путевку за 1000 долларов при курсе 65 рублей за 1 доллар, расплачивались рублевой картой. Система заблокировала у вас 65 000 рублей. Однако за три дня, пока не пришло подтверждение банка, курс повысился до 66 рублей, значит, с карты было списано 66 000 рублей. При лимите карты в 65 000 рублей образовался технический овердрафт на сумму 1000 рублей. На эту сумму Альфа-Банк и предоставит транш, и будет списывать ее небольшими платежами или единой транзакцией. Если бы курс доллара снизился и составил 64 рубля за 1 доллар, то с карты списалось бы 64 000 рублей, еще 1000 осталась бы в распоряжении держателя карты.

Кроме того, есть другие причины предоставления транша по карте Альфа-Банка, как правило, это:

- Снятие средств в банкомате с кредитной карты в стороннем банке. Взимается не только процент за снятие, но и комиссия постороннего банка. Ситуация усугубляется, если клиент снимает деньги в другой валюте.

- Снятие платы за обслуживание. Когда на счете недостаточно средств, Альфа-Банк предоставляет транш, а значит, взимает за перерасход дополнительную комиссию.

- Проведение автоплатежа в другой валюте. Например, при списывании задолженности по кредиту или оплате мобильного банка.

- Списание комиссии за другой счет или карту. Ситуация возникает исключительно при наличии нескольких счетов и если взыскание было обращено на счет другой валюты.

- Проведение неавторизованных оффлайн-операций, т.е. клиент не вводит ПИН-код при расчете с помощью терминала. Сумма может списаться позднее, а клиент за это время совершает еще покупки – в результате, к примеру, на счете остается 5000 рублей, а по неавторизованной операции списывается 7000 рублей, 2000 рублей – овердрафт.

Что такое транш кредитной карты

В отчетных документах по кредитной карте нередко можно обнаружить операции по предоставлению транша. Касательно добросовестного использования такой карты сам транш представляет собой сумму, которую банк предоставил вам после авторизации расходной операции в размере ее стоимости и в пределах вашего кредитного лимита.

Теперь, когда известно, что значит предоставление транша в Альфа-Банке, вы можете предпринять определенные меры, чтобы избежать перерасхода по карте:

- Производите расчеты только в валюте карты;

- Не списывайте всю сумму сразу, всегда на карте оставляйте запас в размере 5-10% от лимита;

- Воздерживайтесь от проведения неавторизованных операций;

- Вовремя погашайте кредиты и платите за обслуживание карты;

- Не снимайте деньги с карты (кредитной или дебетовой) в чужих банкоматах.

Заключение

Итак, предоставление транша Альфа-Банком – не что иное, как технический овердрафт. Он возникает, главным образом, при конверсиях – когда клиент рассчитывается в валюте, отличной от валюты счета. Для кредитных карт предоставление транша означает выделение сумм Альфа-Банком в пределах кредитного лимита в счет оплаты проведенной клиентом платежной операции.